仮想通貨を所持しているだけでは確定申告の必要はありません。

しかし利益確定や商品の購入、

他の仮想通貨と交換することで

初めて確定申告が必要になります。

端的に所得が手に入るからですね。

さて、その仮想通貨の確定申告についてですが、

抑えておくべき三つのポイントがあります。

もれなく必要書類を揃える

第一のポイントは書類をしっかりと用意することです。

基本的な準備になりますが、

確定申告書A、源泉徴収票、マイナンバー、

仮想通貨の取引明細を用意しましょう。

これらの書類がまず第一の必需品となります。

なお、源泉徴収票は仕事をしている人のみが必要で、

仮想通貨だけで暮らしている人はいないと思うので、

必需品として考えていいでしょう。

その他にも各種控除がある場合にはその資料を用意しましょう。

なお、所得を得ている方は、

年間20万円以上の利益がでたら確定申告が必要となり、

学生や主婦などの家族の扶養に入っている場合には、

利益が33万円を越えた場合、

フリーランスや個人事業の方は、

いかなる利益でも確定申告が必要になる

ということを覚えておきましょう。

仮想通貨ならではの確定申告書類の書き方

第二のポイントは確定申告書類の書き方になります。

その際に留意すべきことは、雑所得として申告をすることです。

雑所得は毎月の給与所得といった他所得と合算して総所得金額を求め、

金額が増えれば増えるほど税率も増える

累進課税制度の「総合課税」が適用される税金になっています。

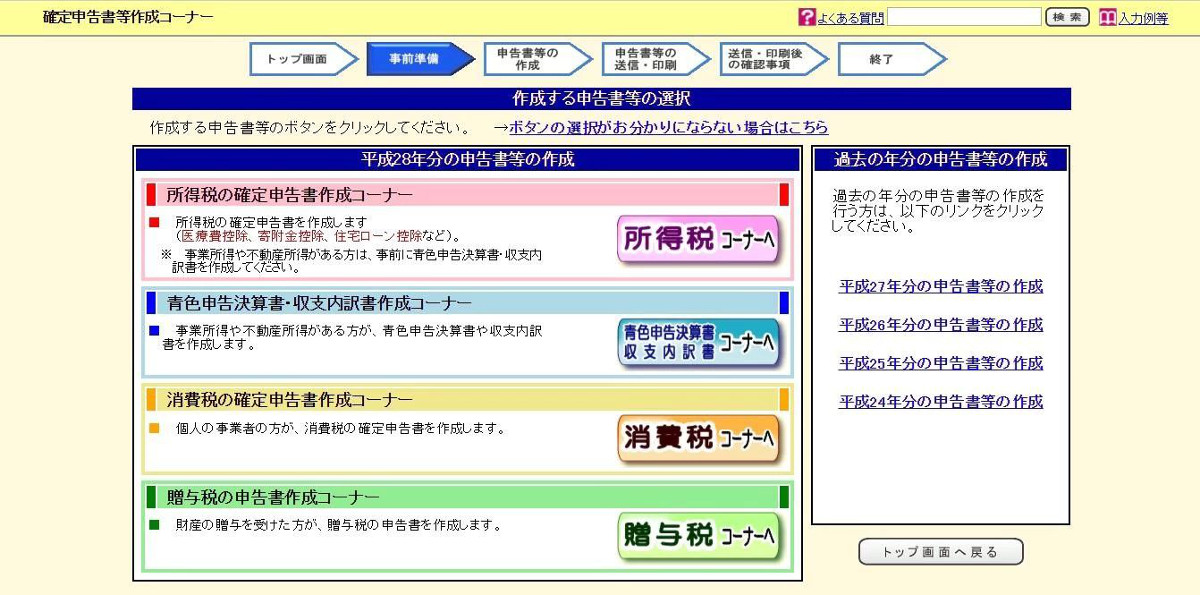

なお、確定申告書類の作成は現在は

ネットで簡単にすることが可能になっていますので、

わざわざ確定申告会場や役所などに行く必要も、

確定申告専用の申込用紙を用意する必要もありません。

マイナンバーカードのリーダーがあれば、

確定申告書を印刷して送付する必要もなくなります。

自身の所得と含めて

仮想通貨の収入や控除金額などを

確定申告作成コーナーのサイトで記入していけば、

記入のみであれば1時間もかからずに済ませることは可能です。

唯一の注意点が雑所得となることだということを覚えておけば、

確定申告書類の書き方には特に問題は無くなります。

問題となるのは、次の紹介する第三のポイント、所得の計算方法です。

仮想通貨から得た収入を確定申告のために計算するには

仮想通貨の確定申告をするためには、

他の所得と同様に収入を計上しなければなりません。

基本的な計算は売却による所得を求めることになります。

例えば、40万円で購入した仮想通貨を50万円で売却した場合には

10万円の差額が発生し、これが所得となります。

平たく言ってしまえば、この所得を全て計算すればいいのです。

1年分の所得額を常々計上していればすぐに分かるのですが、

そう簡単にできない場合もあります。

複数の取引所で、複数回売買を行った場合にはかなり難しいのです。

そこで、移動平均法と総平均法という計算式があります。

移動平均法:

仮想通貨を購入する度に取得価額と残高を平均化して

所得を計算する計算方法です。

総平均法:

1年間の購入平均レートをもとに計算した取得価額の合計と

売却価額の差額、つまりは所得を計算する方法になります。

レートなどは取引所やその年の月ごとに変わるので、

それらを調べて計上しなければならなくなります。

また、一度使った計算方法は

それ以降使い続けなければならないルールがあるので、

覚えておくようにしましょう。

とにもかくにも、仮想通貨を利用して所得を得る場合には

一つ一つの収入をしっかりと確認しておくと、

間違いもなくなり、より確実に所得を計算できるようになります。

もしも、仮想通貨を使って所得を得るのであれば、

そのことを留意しておきましょう。